Zum Jahreswechsel haben sich diverse Änderungen im Steuerrecht, den Corona-Hilfsprogrammen und anderen Gebieten ergeben, die wir nachfolgend im Überblick erläutern möchten.

A. Rechtsänderungen

1. Änderungen bei der Einkommensteuer ab 2021

Der Grundfreibetrag, durch den das Existenzminimum steuerfrei gestellt wird, erhöht sich von 9.408 € auf 9.744 €, bei zusammenveranlagten Ehegatten auf 19.488 €. Gleichzeitig wird der Steuertarif angepasst, um die sogenannte kalte Progression abzumildern, die auch bei rein inflationsbedingten Einkommenserhöhungen zu einer höheren Steuerbelastung führen würde. Der Kinderfreibetrag steigt von 5.172 € auf 5.460 € und der Betreuungsfreibetrag wird erstmals seit 2010 erhöht von 2.640 € auf 2.928 €. Das Kindergeld erhöht sich um monatlich 15 € je Kind.

Die Pauschbeträge für Menschen mit Behinderung werden künftig bereits ab einem Grad der Behinderung von 20 v.H. statt bisher ab 25 v.H. gewährt. Die bisherigen Pauschbeträge werden gleichzeitig verdoppelt auf bis 2.840 € bei 100 v.H. Behinderung. Für Hilflose und Blinde verdoppelt sich der Pauschbetrag auf 7.400 €. Der Pflegepauschbetrag für unentgeltliche persönliche Pflege beträgt künftig nach Pflegegraden gestaffelt 600 € bis 1.800 € jährlich statt bisher einheitlich 924 €.

Der Solidaritätszuschlag beträgt weiterhin 5,5 v.H. der Einkommensteuer, entfällt jedoch bis zu einer jährlichen Einkommensteuer von 16.956 €. Damit zahlen Ledige mit einem Jahreseinkommen bis ca. 62.000 € keinen Solidaritätszuschlag mehr. Für Ehegatten gelten die doppelten Beträge. Bei höheren Einkommen wird auch künftig Solidaritätszuschlag festgesetzt, allerdings bis zu einem Jahreseinkommen von

ca. 100.000 € oder 200.000 € bei Zusammenveranlagung nicht in voller Höhe. Kapitalgesellschaften zahlen weiterhin den vollen Solidaritätszuschlag.

2. Jahressteuergesetz 2020

Neben weitreichenden Änderungen bei der Umsatzsteuer (vgl. Hinweise Oktober 2020 D.1.) sind im Jahressteuergesetz wichtige Änderungen bei der Einkommensteuer vorgesehen, die zum Teil bereits für 2020 gelten sollen.

Der Investitionsabzugsbetrag (IAB) für geplante Investitionen der nächsten 3 Jahre soll erhöht werden von bisher 40 v.H. auf 50 v.H. der geplanten Investitionskosten. Durch den Abzugsbetrag kann der steuerpflichtige Gewinn von kleinen und mittleren Unternehmen im Abzugsjahr verringert werden. Voraussetzung für den Abzug war bisher, dass das Eigenkapital in der Bilanz 235.000 € nicht übersteigt. Bei Einnahmen-Überschussrechnern, die keine Bilanz erstellen, durfte der Gewinn des Abzugsjahrs 100.000 € nicht übersteigen. Bereits für 2020 soll unabhängig von der Art der Gewinnermittlung eine einheitliche Gewinngrenze von 150.000 € gelten. Dieselbe Gewinngrenze soll auch bei der 20 v.H.-Mittelstands-Sonderabschreibung angewendet werden, die im Jahr der Investition oder in den 4 Folgejahren neben der regulären Abschreibung abgezogen werden kann.

Bei verbilligter Vermietung einer Wohnung, z.B. an Familienangehörige, sind die Werbungskosten des Vermieters bisher nur dann in voller Höhe abzugsfähig, wenn die Miete mindestens 66 v.H. der ortsüblichen Miete für eine vergleichbare Wohnung beträgt. Ab 2021 soll der Vollabzug auch bei einer Miete von 50 bis 65 v.H. der ortsüblichen Miete möglich sein, wenn die Mieteinnahmen trotz der verbilligten Vermietung in einem Prognosezeitraum von 30 Jahren die Werbungskosten voraussichtlich übersteigen werden.

B. Corona-Hilfen

1. Novemberhilfe

Als Ausgleich für entgangene Einnahmen können Unternehmen, die im November 2020 wegen des Lockdowns schließen mussten, einen Zuschuss von bis zu 75 v.H. ihrer Umsätze im November 2019 erhalten. Andere Zuschüsse für denselben Zeitraum, z.B. Überbrückungshilfe II und Erstattung von Kurzarbeitergeld, mindern die Novemberhilfe.

Auch Unternehmen, die selbst nicht schließen müssen, aber unter normalen Umständen mindestens 80 v.H. ihrer Umsätze mit direkt betroffenen Unternehmen erzielen, können die Novemberhilfe erhalten. Zuschussberechtigt sind auch Gastronomiebetriebe und Hotels, die ihren Betrieb durch Beherbergung von Geschäftsreisenden oder Außer-Haus-Verkauf von Speisen teilweise aufrechterhalten. Bei der Bemessung der Novemberhilfe für Gastronomen bleiben Außer-Haus-Verkäufe unberücksichtigt, d.h. dem Zuschuss wird nur der an den Restauranttischen erzielte Umsatz im November 2019 zugrunde gelegt.

Der Antrag kann wie bei der Überbrückungshilfe nur elektronisch und nur durch hierzu berechtigte Personen, z.B. Steuerberater und Wirtschaftsprüfer, gestellt werden. Lediglich Soloselbständige, d.h. Gewerbetreibende und Freiberufler, die keine Mitarbeiter beschäftigen, sind bis zu einem Zuschuss von 5.000 € direkt antragsberechtigt.

Wegen der Verlängerung des Lockdowns wird die Novemberhilfe auf den Monat Dezember ausgeweitet.

2. Überbrückungshilfe III

Die ersten beiden Phasen der Überbrückungshilfe (vgl. Hinweise Oktober 2020 A.2.) werden um eine Phase III für das erste Halbjahr 2021 ergänzt. Die Überbrückungshilfe III wird im Wesentlichen der Phase II entsprechen, d.h. sie wird sich weiterhin an den Fixkosten bemessen und vom Ausmaß des Umsatzrückgangs abhängen. Die erstattungsfähigen Fixkosten werden jedoch erweitert, z.B. um Umbaukosten für Hygienemaßnahmen bis 20.000 € und um Abschreibungen. Außerdem steigt der monatliche Förderhöchstbetrag von 50.000 € auf 200.000 €.

3. Neustarthilfe

Künstler, Kulturschaffende und andere Soloselbständige, die nicht von der nach Fixkosten bemessenen Überbrückungshilfe profitieren, können die Neustarthilfe beantragen. Voraussetzung ist, dass der Umsatz im 7-monatigen Förderzeitraum Dezember 2020 bis Juni 2021 voraussichtlich weniger als die Hälfte des Referenzumsatzes betragen wird. Als Referenzumsatz gelten 7/12 des Jahresumsatzes 2019. Die Neustarthilfe beläuft sich auf 1/4 des Referenzumsatzes, höchstens 5.000 €, und soll zeitnah nach Beantragung als Vorschuss ausgezahlt werden.

Beispiel: Jahresumsatz 2019 24.000 €, voraussichtlicher Gesamtumsatz Dezember 2020 bis Juni 2021

6.300 €. Die Neustarthilfe wird gewährt, denn der voraussichtliche Umsatz im Förderzeitraum beträgt mit 6.300 € weniger als die Hälfte des Referenzumsatzes 7/12 von 24.000 = 14.000 €. Der Zuschuss beläuft

sich auf 1/4 von 14.000 = 3.500 €.

Der Antrag auf Neustarthilfe kann voraussichtlich ab Ende Januar 2021 gestellt werden. Nach Ablauf des Förderzeitraums ist eine Endabrechnung einzureichen. Stellt sich heraus, dass der Umsatzrückgang weniger als die Hälfte des Referenzumsatzes betragen hat, ist der Zuschuss je nach Höhe des Rückgangs ganz oder teilweise zurückzuzahlen.

4. KfW-Schnellkredit

Die Bedingungen für den sogenannten KfW-Schnellkredit sind im Wesentlichen unverändert geblieben (vgl. Hinweise April 2020 A.4.). Seit dem 9. November 2020 können jedoch auch Unternehmen mit weniger als

11 Mitarbeitern den Kredit erhalten, mit einer absoluten Obergrenze von 300.000 €.

Der KfW-Schnellkredit kann für Investitionen oder für laufende Kosten verwendet werden. Landwirte können ihn nicht erhalten. Während der bis zu zehnjährigen Kreditlaufzeit dürfen keine Gewinne ausgeschüttet werden, jedoch können Unternehmen, die den Kredit nicht mehr benötigen, ihn jederzeit ohne Vorfälligkeitsentschädigung zurückzahlen.

Ursprünglich war die Kreditvergabe bis zum 31. Dezember 2020 befristet. Vorbehaltlich der Genehmigung durch die Europäische Kommission wird das Programm bis zum 30. Juni 2021 verlängert.

C. Ertragsteuern

1. Betriebsaufgabe mit häuslichem Arbeitszimmer

Nutzt ein Unternehmer in seinem Privathaus ein häusliches Arbeitszimmer, gehören das Arbeitszimmer und der zugehörige Bodenanteil in der Regel zum ertragsteuerlichen Betriebsvermögen. Werden Privathaus oder Betrieb verkauft, muss der Veräußerungsgewinn, soweit er rechnerisch auf das Arbeitszimmer entfällt, versteuert werden. Ein steuerpflichtiger Gewinn kann auch entstehen, wenn die unternehmerische Tätigkeit eingestellt wird. In diesem Fall unterliegt die Differenz zwischen dem Verkehrswert des Arbeitszimmers und dem Buchwert der Besteuerung. Dies gilt unabhängig davon, ob die Aufwendungen für das häusliche Arbeitszimmer als Betriebsausgabe abgezogen werden konnten oder nicht. Aufwendungen für ein häusliches Arbeitszimmer sind in der Regel nur beschränkt bis 1.250 € oder gar nicht als Betriebsausgabe abzugsfähig.

Laut Finanzverwaltung ist bei der Berechnung des steuerpflichtigen Gewinns der Buchwert des Arbeitszimmers um die jährlichen Abschreibungen zu verringern, auch wenn die Abschreibungen nicht als Betriebsausgabe abgezogen werden konnten. Dies hat der Bundesfinanzhof jetzt bestätigt. Im Entscheidungsfall musste der Buchwert des Arbeitszimmers um Abschreibungen von insgesamt ca. 30.000 € verringert werden, wodurch sich der zu versteuernde Gewinn um denselben Betrag erhöhte, obwohl der Unternehmer, ein selbständig tätiger Ingenieur, die Abschreibungen nicht als Betriebsausgabe abziehen konnte.

Die Besteuerung eines solchen Gewinns kann verhindert werden, wenn das Arbeitszimmer auch privat genutzt wird, z.B. als Bügelzimmer. In diesem Fall gehört das häusliche Arbeitszimmer nicht zum Betriebsvermögen. Allerdings entfällt durch die private Mitnutzung auch die Möglichkeit eines beschränkten Abzugs der Aufwendungen bis 1.250 € jährlich.

2. Gebäudeabbruch nach Schenkung

Wird ein betrieblich genutztes oder vermietetes Gebäude abgerissen, können der Restbuchwert und die Abbruchkosten in der Regel sofort als Betriebsausgaben oder Werbungskosten abgezogen werden. Erfolgt der Abbruch jedoch innerhalb von 3 Jahren nach dem Erwerb, erhöhen Restbuchwert und Abbruchkosten die Herstellungskosten des neuen Gebäudes, das nach dem Abbruch entsteht. Ein Sofortabzug ist nicht möglich. Die 3-Jahresfrist gilt nicht nur beim Kauf eines bebauten Grundstücks, sondern auch bei Schenkung oder im Erbfall.

In einem aktuellen Urteil wendet der Bundesfinanzhof die 3-Jahresfrist nun auch auf ein Gebäude an, das im Rahmen einer Betriebsschenkung auf die Tochter des Unternehmers übergegangen war. Die Tochter hatte das Betriebsgebäude im Jahr nach der Schenkung abgerissen und einen Neubau errichtet. Der verbleibende Restbuchwert und die Abbruchkosten mussten als Herstellungskosten des Neubaus aktiviert werden. Hätte der Vater vor der Schenkung des Betriebs das Gebäude abgerissen, wären Restbuchwert und Abbruchkosten bei ihm in voller Höhe als Betriebsausgabe abzugsfähig gewesen.

3. Unterhalt an volljährige Kinder

Eltern, die für ihre erwachsenen Kinder keinen Anspruch auf Kindergeld mehr haben, sie aber dennoch finanziell unterstützen, können die Unterhaltszahlungen im Rahmen ihrer Einkommensteuererklärung steuermindernd geltend machen. Abzugsfähig sind 2020 höchstens 9.408 €, 2021 9.744 €, vermindert um eigene Einkünfte und Bezüge des Kindes über 624 €. Auch eigenes Vermögen des Kindes wird gegengerechnet, soweit es einen Wert von mehr als 15.500 € hat, wobei ein angemessenes Eigenheim oder eine angemessene Eigentumswohnung nicht mitzählt. Wenn mehrere Personen gesetzlich unterhaltsverpflichtet sind, wird der abzugsfähige Betrag aufgeteilt nach dem Verhältnis der erbrachten Unterhaltszahlungen.

Der Bundesfinanzhof (BFH) hatte kürzlich über einen Fall zu entscheiden, in dem eine 29-jährige Studentin, die mit ihrem berufstätigen Freund zusammenlebte, von ihrem Vater finanziell unterstützt wurde. Das Finanzamt war der Meinung, die Zahlungen des Vaters seien bei ihm nur zur Hälfte abzugsfähig, da zu vermuten sei, dass die Kosten der gemeinsamen Haushaltsführung, z.B. für Miete und Lebensmittel, im Wesentlichen vom Freund als Alleinverdiener getragen würden. Damit habe der Freund ebenfalls zum Unterhalt beigetragen, sodass der abzugsfähige Betrag zwischen Freund und Vater aufgeteilt werden müsse. Dem ist der BFH entgegengetreten, denn grundsätzlich sind nur Ehegatten und Verwandte in gerader Linie einander zum Unterhalt verpflichtet. Bei Paaren, die ohne Trauschein zusammenleben, ist nur dann von Unterhaltsleistungen des Alleinverdieners auszugehen, wenn der Partner seinen Lebensunterhalt weder aus eigenem Einkommen oder Vermögen bestreiten kann noch Sozialleistungen oder Hilfe von Angehörigen erhält. Da die Tochter von ihrem Vater finanziell unterstützt wurde, ist laut BFH nicht anzunehmen, dass sie Unterhalt von ihrem Freund erhielt. Der Vater kann daher seine Zahlungen im Rahmen des gesetzlichen Höchstbetrags in voller Höhe abziehen.

D. Sonstiges

1. Vorsteuerabzug aus einer berichtigten Rechnung

Will ein Unternehmer die Umsatzsteuer auf eine empfangene Leistung als Vorsteuer abziehen, muss er im Besitz einer ordnungsgemäßen Rechnung sein. Diese muss zehn Pflichtangaben enthalten: Name und Anschrift des leistenden Unternehmers und des Leistungsempfängers, Leistungsdatum, Steuernummer oder USt-IdNr. des Leistenden, Rechnungsdatum und Rechnungsnummer, Beschreibung der Leistung, Nettopreis, Umsatzsteuersatz und Umsatzsteuerbetrag. Ohne Rechnung ist ein Vorsteuerabzug keinesfalls möglich. Fehlen nur einzelne Angaben, kann der Rechnungsaussteller die Rechnung berichtigen. Bisher vertrat die Finanzverwaltung die Auffassung, dass eine Rechnungsberichtigung nicht zurückwirkt auf den Ausstellungszeitpunkt der ursprünglichen Rechnung. Der Rechnungsempfänger durfte die Vorsteuer erst abziehen, wenn die berichtigte Rechnung vorlag. Ein in der Vergangenheit wegen fehlerhafter Rechnung zu Unrecht geltend gemachter Vorsteuerabzug führte bei Aufdeckung durch die Finanzverwaltung regelmäßig zu erheblichen Nachzahlungen, die mit 6 v.H. pro Jahr verzinst werden mussten. Nachdem der Bundesfinanzhof in bestimmten Fällen die Rückwirkung der Rechnungsberichtigung anerkannt hat, hat nun die Finanzverwaltung ihre Auffassung geändert. Die Berichtigung einer Rechnung entfaltet immer dann Rückwirkung, wenn die fehlerhafte Rechnung folgende Mindestangaben enthält: Name und Anschrift des leistenden Unternehmers und des Leistungsempfängers, Leistungsbeschreibung, Nettopreis und Steuerbetrag. Diese Angaben dürfen allerdings nicht so unbestimmt, unvollständig oder unzutreffend sein, dass sie einer fehlenden Angabe

gleichkommen. Steht z.B. statt der Lieferung eines Fernsehers die Lieferung einer Maschine auf der Rechnung oder ist die Leistungsbeschreibung mit „Produktverkäufe“ zu allgemein gehalten, entfaltet die Rechnungsberichtigung keine Rückwirkung. Sind alle Mindestangaben enthalten, wirkt die Rechnungsberichtigung zurück. Der ursprüngliche Vorsteuerabzug bleibt erhalten; Nachzahlung und Nachzahlungszinsen entfallen.

Trotz der neuen Rechtslage ist weiterhin dringend zu empfehlen, eingehende Rechnungen umgehend zu prüfen und bei fehlenden oder falschen Angaben dem Rechnungsaussteller zur Berichtigung zurückzugeben. Da die Rückwirkung nicht in jedem Fall greift, drohen sonst weiterhin Nachzahlungszinsen. Außerdem besteht die Gefahr, dass die Rechnung später nicht mehr berichtigt werden kann, z.B. wenn der Rechnungsaussteller wegen Insolvenz nicht mehr existiert. In diesem Fall ist der Vorsteuerabzug vollständig verloren.

2. Erhöhung der Umsatzsteuersätze

Nachdem für das 2. Halbjahr 2020 die Umsatzsteuer für sechs Monate auf 16 v.H. bzw. 5 v.H. abgesenkt wurde, steigen die Steuersätze 2021 wieder. Für Leistungen, die ab 1. Januar 2021 ausgeführt werden, beträgt der Regelsteuersatz wieder 19 v.H. und der ermäßigte Steuersatz, z.B. auf Lebensmittel 7 v.H. Stellt ein Unternehmer für Leistungen, die er erst ab 2021 erbringt, bereits im 2. Halbjahr 2020 eine Anzahlungsrechnung und bezahlt der Kunde noch im Jahr 2020, ist die Umsatzsteuer in der Anzahlungsrechnung mit 16 v.H. bzw. 5 v.H. zu berechnen und in der Schlussrechnung zu berichtigen. Die Finanzverwaltung beanstandet es aber nicht, wenn in diesem Fall die Umsatzsteuer in der Anzahlungsrechnung bereits mit 19 v.H. bzw. 7 v.H. berechnet wird.

Zahlt der Kunde erst 2021, ist die Zahlung mit 19 v.H. zu versteuern, auch wenn die Anzahlungsrechnung 16 v.H. ausweist. Dem Kunden steht der Vorsteuerabzug aus der Anzahlungsrechnung nur in Höhe der ausgewiesenen Steuer zu.

Die Sonderregelung, dass Speisen, die im Restaurant verzehrt werden, dem ermäßigten Umsatzsteuersatz unterliegen (vgl. Hinweise Juli 2020 A.1.), gilt bis zum 30. Juni 2021 fort, allerdings beträgt der ermäßigte Steuersatz ab 1. Januar 2021 dann 7 v.H. statt bisher 5 v.H. Für Getränke im Restaurant steigt der Steuersatz ab dem 1. Januar 2021 auf 19 v.H. gegenüber 16 v.H. im 2. Halbjahr 2020. Bei Restaurantgutscheinen, die vor dem 1. Juli 2020 ausgegeben wurden, bleibt es bei der Besteuerung mit 19 v.H., unabhängig vom Zeitpunkt der Einlösung. Hingegen erfolgt für Restaurantgutscheine, die im 2. Halbjahr 2020 oder 1. Halbjahr 2021 ausgegeben werden, grundsätzlich die Besteuerung mit dem Steuersatz, der bei Einlösung des Gutscheins gilt. Gutscheine, die lediglich zum Bezug von Speisen ohne Getränke berechtigen, unterliegen jedoch bei Ausgabe zwischen 1. Juli 2020 und 30. Juni 2021 dem ermäßigten Steuersatz von 5 v.H. oder 7 v.H. unabhängig vom Zeitpunkt der Einlösung.

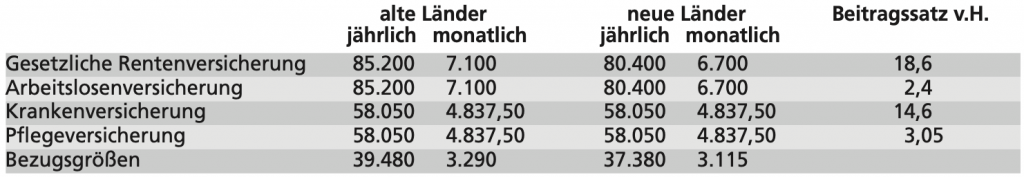

3. Sozialversicherungsgrenzen und Mindestlohn 2021

Die Krankenkassen erheben 2021 einen durchschnittlichen Zusatzbeitrag zur Krankenversicherung von 1,3 v.H. Der Beitragssatz zur Pflegeversicherung für Kinderlose ab 23 Jahren bleibt unverändert bei 3,3 v.H. Der Erhöhungsbetrag wird vom Arbeitnehmer allein getragen.

Der Arbeitgeber trägt die Insolvenzgeldumlage mit 0,15 v.H. und die Umlagen U1 und U2 für Krankheit und Mutterschutz, deren Beitragssätze von der Krankenkasse festgelegt werden.

Die Künstlersozialabgabe bei nicht nur gelegentlicher Beschäftigung selbständiger Künstler wird erhöht auf 4,4 v.H. der Entgelte.

Der gesetzliche Mindestlohn steigt 2021 zum 1. Januar auf 9,50 € und zum 1. Juli auf 9,60 € je Stunde.

Stand: Dezember 2020

Für Entscheidungen, die der Verwender auf Grund der vorgenannten Informationen trifft, übernehmen wir keine Verantwortung. Wir weisen darauf hin, dass der vorliegende Inhalt weder eine individuelle rechtliche, buchführungstechnische, steuerliche noch eine sonstige fachliche Auskunft oder Empfehlung darstellt und nicht geeignet ist, eine individuelle Beratung durch fachkundige Personen unter Berücksichtigung der konkreten Umstände des Einzelfalles zu ersetzen.

Die Zusammenstellung der Informationen erfolgte mit der gebotenen Sorgfalt. Gleichwohl übernehmen wir keinerlei Haftung, aus welchem Rechtsgrund auch immer, für die Richtigkeit, Aktualität und Vollständigkeit der übermittelten Informationen.